Отдать — не взять: 20 регионов вышли в лидеры по просрочке кредитов

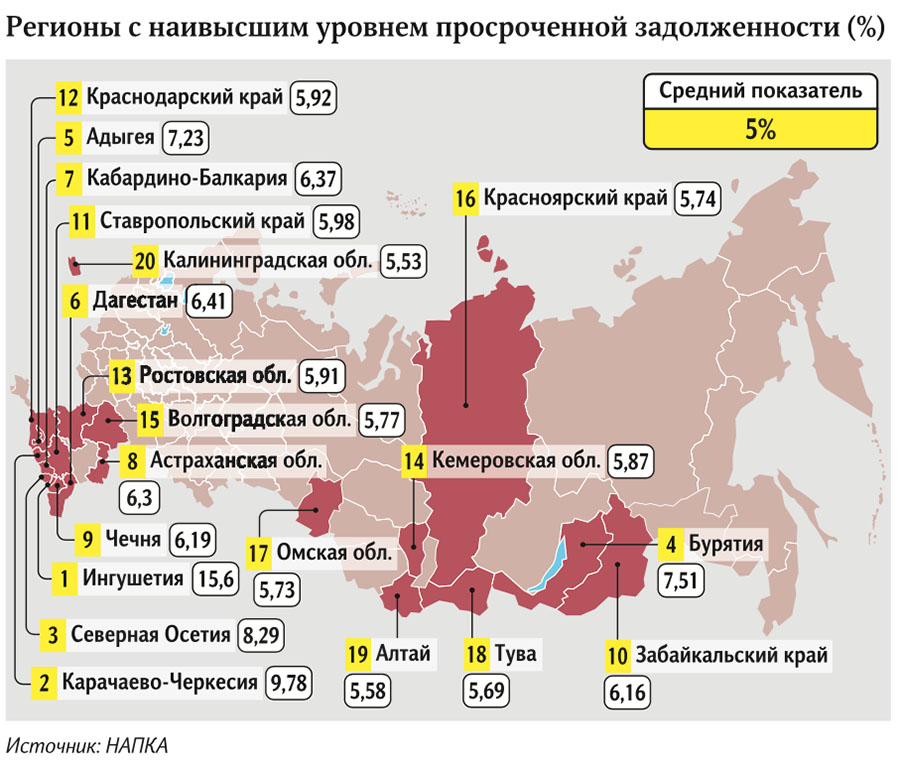

Сразу в 20 российских регионах зафиксирован уровень просрочки по кредитам выше среднего по стране. Это показала вторая часть исследования СРО НАПКА, специально подготовленного для «Известий». В лидерах — Ингушетия, где почти 16% портфеля займов являются проблемными. Также высокий показатель зафиксирован в Карачаево-Черкесии и Северной Осетии. Как правило, наибольшие проблемы с просрочкой испытывают малообеспеченные регионы России, что логично, отмечают эксперты, опрошенные «Известиями». Любопытно, что непростая ситуация с закредитованностью сложилась в Туве, которая находится в лидерах сразу нескольких антирейтингов — и по просрочке, и по количеству средних зарплат, необходимых для погашения долга, и по общему социально-экономическому положению. Случайно или нет, но именно куратором Тувы был назначен глава Минэкономразвития Максим Орешкин, который уже несколько месяцев ведет борьбу с Центробанком по вопросу рисков потребкредитования. В минувшие выходные он заявил, что через три года проблемы обернутся взрывом. Эксперты говорят, что повода для таких заявлений нет.

Тува на оба ваших дома

Первая часть исследования, которое подготовило для «Известий» СРО «Национальная ассоциация профессиональных коллекторских агентств» (НАПКА), показала, что прямой корреляции между величиной средней задолженности и уровнем закредитованности нет. Самые высокие суммы займов зарегистрированы в благополучных регионах страны, где население берет деньги у банков, чтобы повысить уровень достатка, и может выплатить долг в минимальные сроки.

Совершенно другая ситуация сложилась в российских субъектах, где люди часто занимают не так много, но при этом испытывают высокую долговую нагрузку. Например, жителям Тувы понадобилось бы 124 месяца, чтобы погасить средний по региону кредит. По стране этот показатель несопоставимо ниже — 11 месяцев. Остальные участники ренкинга только подтвердили эту тенденцию. Больше всего от кредитов страдают жители именно небогатых регионов — Калмыкии (32 месяца), Республики Алтай (26), Чувашии и Карачаево-Черкесии (по 24), Курганской области (22), Еврейской автономной области (21). Чтобы расплатиться с банком, по 20 средних зарплат понадобится заемщикам из Иркутской области, Республики Марий Эл и Хакасии.

Во второй части исследования аналитики НАПКА рассмотрели ситуацию с просроченной задолженностью, которая превышает средний показатель по стране. Здесь в «лидерах» Ингушетия, Карачаево-Черкесия, Северная Осетия, Адыгея, Бурятия — там от 7,23% до 15,6% кредитного портфеля являются проблемными. Также показатель выше среднего зафиксирован в Дагестане (6,41%), Туве (5,69%), Республике Алтай (5,58%). При этом несколько регионов (Карачаево-Черкесия, Тува и Республика Алтай) фигурируют также в ренкинге по максимальному количеству зарплат, необходимых для полного погашения кредита.

Самые проблемные регионы, список которых в марте объявил премьер Дмитрий Медведев, обзавелись кураторами на уровне федеральных министров. Максиму Орешкину в том числе достались Республика Алтай и Тува. Также сообщалось, что за куратором будет закреплена ответственность за ходом индивидуальных программ развития субъектов.

Весной этого года министр экономического развития активизировал борьбу с ЦБ по поводу высокой долговой нагрузки граждан. В минувшие выходные он и вовсе заявил, что закредитованность населения окажет негативное влияние на российскую экономику в 2021 году. По его словам, проблема приведет к взрыву через три года. Он также рассказал, что министерство разрабатывает меры, позволяющие этого избежать.

В Минэкономразвития отказались ответить на запрос «Известий», пояснив, что работа идет в закрытом режиме. Впрочем, набор известных инструментов очевиден, начиная от кредитных каникул, что уже применяется в отношении ипотеки, заканчивая заморозкой тела кредита при выплате процентов. В Центробанке также отказались от комментариев.

Яйцо или курица

Эксперты официально не связывают диалог между Минэкономразвития и ЦБ о закредитованности с кураторством Максима Орешкина, однако считают, что никакого повода для алармистских настроений в плане долговой нагрузки нет.

— Вряд ли можно ожидать таких последствий, — пояснил главный экономист рейтингового агентства «Эксперт РА» Антон Табах. — С одной стороны, ЦБ не дремлет и с октября (после введения новых мер по охлаждению рынка. — «Известия») рост розничного кредитования будет еще более управляем. С другой, потребитель поумнел — просрочка растет умеренно, и, если не случится нового кризиса, скорее всего, всё будет стабильно.

Однако эксперт не исключает, что возможны проблемы в малообеспеченных регионах и доходных группах, а также с заемщиками микрофинансовых организаций, поскольку продукт сам по себе токсичен.

Антон Табах также отмечает, что первичным фактором в проблеме закредитованности является тот факт, что доходы не соответствуют кредитной нагрузке.

— При этом новые кредиты часто поддерживают потребление, — поясняет эксперт.

С этим мнением согласен главный аналитик «БКС Премьер» Антон Покатович, который отмечает, что проблема закредитованности в России — производная от снижения благосостояния населения.

— Региональное расслоение по уровням просроченной задолженности является само собой разумеющимся. В субъектах, где доходы граждан находятся в особо проблемной зоне, люди демонстрируют более агрессивный спрос на кредитный ресурс, что впоследствии сказывается усилением давления долгового бремени на их доход и, соответственно, приводит к увеличению объемов просрочек по кредитным платежам, — полагает эксперт.

К сожалению, в России в зависимости от региона в разы различаются и уровень доходов, и безработица, и в целом общее благосостояние — всё это напрямую отражается на платежеспособности граждан: чем ниже доходы и выше безработица, тем больше уровень просроченной задолженности, поддерживает коллег президент СРО НАПКА Эльман Мехтиев.

Ранее ЦБ констатировал, что в среднем по стране доля просроченной задолженности по потребкредитам снизилась в июне с 5% до 4,9% от совокупного портфеля банков.