«Открытый портфель»: сколько могли заработать частные инвесторы в июле

В июле российский рынок акций вернулся на уровни конца февраля прошлого года, инвесторы в наличную валюту увидели первую значительную доходность с открытия торгов в прошлом апреле, а повышение ключевой ставки Банка России привело к незначительной просадке в облигационных портфелях. Об этих и других главных итогах российского фондового рынка середины лета — в материале «Известий».

Итоги месяца

В конце июля случилось главное событие для инвесторов в российские акции за последние полтора года — рублевый индекс Мосбиржи вернулся к уровню конца февраля 2022-го и преодолел психологически важную отметку в 3000 пунктов. Продолжающийся рост акций крупнейших отечественных эмитентов был в первую очередь обеспечен восстановлением нефтяных цен и ослаблением рубля до комфортных для экспортеров значений.

Стоит отметить, что поддержку рынку оказывали новости о перерегистрации некоторых российских компаний в более благоприятные юрисдикции в дружественных странах (например, в Казахстане). Тенденция должна сохраниться, что также окажет поддержку рынку акций, уверены в «Финаме».

Вместе с тем продолжавшееся ослабление рубля повлияло на решение совета директоров Банка России о повышении ключевой ставки, причем сразу на 100 б.п., до 8,5%, хотя консенсус-прогноз указывал на то, что ставка будет повышена только до 8%. Сейчас многие аналитики ожидают, что и на следующем заседании в сентябре ставка снова будет повышена вследствие ускоряющихся инфляционных ожиданий населения и продолжающегося ослабления рубля. Аналитики «Финама» считают, что при реализации жесткого сценария к концу года ставка может вырасти до 10%.

Валюта под подушкой

В июле рублевая стоимость классического валютного портфеля прибавила почти 2,7%, благодаря чему с начала эксперимента в апреле прошлого года инвесторы в этот вид активов заработали 12% — 24 тыс. рублей на первоначально вложенные 200 тыс. рублей.

С начала года, как отмечает аналитик «Финама» Иван Пуховой, российская валюта подешевела на 34% и, как мы уже знаем, в текущем месяце ослабление рубля продолжилось. Главными причинами такой динамики остаются значительный рост импорта товаров и сокращение экспорта нефти в Индию. Это значит, что на данный момент курс валют в России зависит в первую очередь от значений торгового баланса — дальнейший рост дисбаланса импорта над экспортом может ослабить рубль еще сильнее.

Их мало кто видел «живьем»

Портфель экзотических валют (юани, гонконгские доллары, швейцарские франки и т.п.) в июле прибавил почти 2,6%, а его выраженная в рублях общая доходность дошла почти до 28 тыс. рублей. Однако внезапная остановка торгов швейцарским франком, случившаяся еще в прошлом году, до сих пор сохраняет за этим портфелем звание главного аутсайдера нашего биржевого эксперимента — общая стоимость портфеля на конец месяца составила 155,8 тыс. рублей на 200 тыс. рублей изначально вложенных.

В «Финаме» отмечают, что в целом динамика портфеля экзотических валют повторяет движения предыдущего портфеля. Однако разница всё же есть — параллельно с ослаблением российского рубля к иностранным валютам к ним также слабеет и турецкая лира, которая входит в состав этого портфеля.

Шесть выпусков гособлигаций с ежемесячными выплатами

Случившийся рост ключевой ставки сразу на 100 б.п. привел к сокращению стоимости портфеля ОФЗ еще на 0,8%. В результате его общая стоимость снизилась до 221,9 тыс. рублей. Интересно, что это первый случай за почти полтора года эксперимента, когда номинальная стоимость этого портфеля оказалась ниже стоимости набора классических иностранных валют.

Главной причиной очередной просадки номинальной стоимости портфеля стал рост ключевой ставки Банка России. Тем не менее Иван Пуховой из «Финама» отмечает, что приближающийся срок погашения облигаций в портфеле привел к тому, что просадка оказалась минимальной. После того как ЦБ вернется к смягчению денежно-кредитной политики (ДКП), облигации из этого портфеля нужно будет заменить на более долгосрочные.

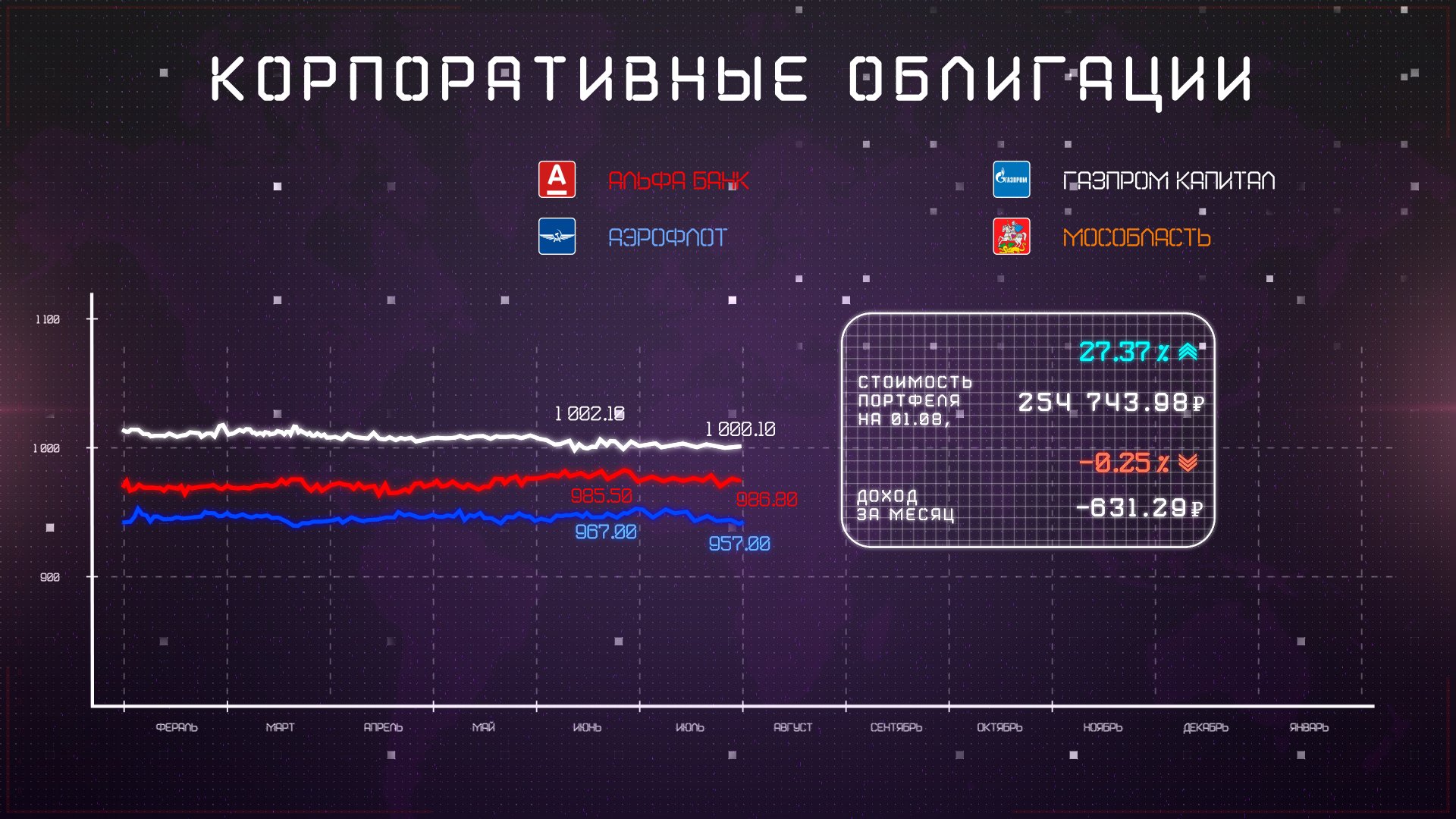

Четыре выпуска корпоративных облигаций

Портфель из корпоративных облигаций также показал снижение по номинальной стоимости, но всего на 0,25%. На конец июля его общая стоимость составила 254,7 тыс. рублей к первоначально вложенным 200 тыс. рублей.

Причиной также стало повышение ключевой ставки ЦБ. Однако из-за большего размера купона в корпоративных облигациях коррекция оказалась менее заметной, чем в ОФЗ.

Акции российских «голубых фишек»

Вместе с ростом общего биржевого индекса значительно прибавил в цене и портфель акций первого эшелона Мосбиржи. За месяц его номинальная стоимость поднялась на 10,7%. Таким образом, общая стоимость портфеля с начала формирования выросла до 237,4 тыс. рублей, обогнав при этом динамику портфеля классических валют.

В целом дивидендное ралли остается одним из драйверов российского рынка акций, что в ближайшее время может привести к заметной коррекции. Но, по мнению экспертов «Финама», причин для слома нынешнего тренда на рынке нет.

Спекулятивные акции с высоким потенциалом

Номинальная стоимость спекулятивного портфеля за месяц взлетела еще почти на 16% — до 481,1 тыс. рублей на 200 тыс. первоначально вложенных. Это по-прежнему делает данный высокорисковый портфель самой высокодоходной стратегией из всех шести, участвующих в совместном эксперименте «Известий» и «Финама».

Наибольший вклад в рост стоимости портфеля внесли акции ДВМП, подорожавшие на 32,9% за месяц, а также ценные бумаги «Иркута», прибавившие 11%. Оснований для ребалансировки данного портфеля в «Финаме» по-прежнему не видят.

Мнения аналитиков, представленные в данном материале, а также описанные примеры портфелей не являются индивидуальной инвестиционной рекомендацией (ИИР).